2022年,国家发展改革委、国家能源局发布《关于加快建设全国统一电力市场体系的指导意见》,提出要构建适应新型电力系统的市场机制。国家能源局印发的《2024年能源工作指导意见》也明确要深化电力体制改革,助力构建新型电力系统。与此同时,我国电力市场建设进入新的阶段,电力现货市场建设全面铺开,多数省份已完成了电力现货市场规则的编制,并进入了试运行或连续结算试运行阶段,广东、山西等地转入正式运行,其他大部分试点地区已开展连续试运行工作。然而,在高比例新能源接入的新型电力系统中,发电侧的高波动性增加了电力市场价格波动风险,但当前的电力中长期交易还未能够满足市场主体的需求,新能源发电投资欠缺远期价格信号作为融资参考,一定程度上限制了新能源产业的发展。这些情况让我国电力市场建设面临新的考验,对行业主体风险管控提出更高要求,需要构建适应新型电力系统的市场机制。借鉴国际电力市场成熟经验,电力期货可以有效补充电力市场机制的短板,在价格发现、风险管理等方面发挥重要作用。

一、新能源高比例接入电力系统带来的影响

1.新能源装机发展现状

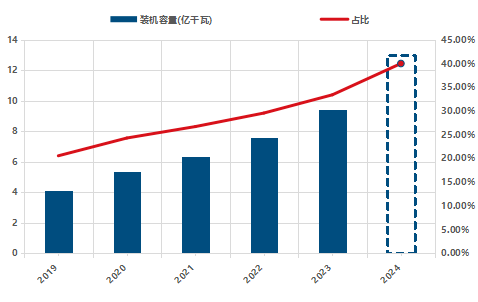

“双碳”目标下,近年来我国新能源装机容量及占比不断攀升。2019到2023年,我国新能源装机容量从4.13亿千瓦上升到9.40亿千瓦,提升了127%,新能源装机容量占比从20.56%增加到33.41%。在2024年经济形势与电力发展分析预测会上,中国电力企业联合会预计,到2024年底,新能源发电装机规模将达到13亿千瓦左右,首次超过煤电,占总装机比重上升至40%左右。

注:2024年为预计数据。

(数据来源:国家统计局、中国电力企业联合会)

图 我国新能源(含光伏和太阳能)装机容量和占比

2. 新能源发展对电力系统带来的影响

受到自然环境中如风力强度、光照强度、空气中含尘量等各项因素的影响,风电、光伏等新能源发电机组存在不稳定性,包括发电能力不稳定、电能质量差等。在新型电力系统中,新能源发电的波动性将被放大,对电力系统的调节能力和灵活可靠性资源提出更高要求,需要更多的灵活性调节资源从电力容量、电能质量等方面进行调节。并且,由于发电侧的高波动性,可能会造成电力市场价格频繁波动风险。以山东电力市场为例,2023年2月至2024年2月,新能源大发导致市场频繁出现低电价甚至负电价情况。根据山东电力交易中心公布的电价数据,市场最低价中负电价共出现139次,日前市场算数均价出现负电价1次、低于100元/兆瓦时的电价14次。

伴随着《全额保障性收购可再生能源电量监管办法》于2024年4月1日起开始实施,电网企业不再承担可再生能源全额收购的义务,意味着将会有更多的可再生能源电量参与到市场化交易当中。新能源电量的大量出现,会极大程度地影响电力现货市场价格,加大电力现货市场价格波动风险。

二、电力期货助力新型电力系统建设

当前,电力市场中长期交易存在频次低、流动性弱、约束多等特点,无法满足传统能源企业和新能源企业风险管理需求,同时,新能源发电投资欠缺远期价格信号作为融资参考,一定程度上限制了新能源产业的发展。而电力期货作为流通性较高、标准化的商品,可有效地对现有电力中长期交易进行补充,且持续波动的电力期货价格对电力市场的运行和发展起到了高效的价格指导作用。从国外电力市场发展实践来看,电力期货市场可以有效补充市场体系,在价格发现、风险管理等方面发挥重要作用。

在价格发现方面,电力期货可以满足新能源投融资、企业生产计划安排、政府中远期宏观决策等多个方面的需求。从新能源机组发展角度看,电力期货价格反映了电力市场中真实的供需关系,结合了政策、供需、环境、市场情绪等因素,相较于以现有供需关系为主而形成的电力现货价格,具有中远期价格指导作用,给予新能源投资商较为明确的市场预期,有助于新能源机组的投资和融资需求。对于生产企业,尤其是电力成本占生产成本比重较高的生产企业,电力价格将直接影响企业生产成本及获利情况。电力期货价格可以有效指导企业制定生产计划,降低生产成本,提高企业收益。从国家层面,政府需要根据电力市场发展和运行情况,结合中远期能源发展规划,制定相应的政策文件。电力期货的价格,可以结合电力市场价格,对政府制定指导文件提供参考。

在风险管理方面,电力期货可以用于规避现货价格风险,对传统能源机组、新能源机组和电网企业都具有十分重大的意义。对传统能源机组而言,电力期货可以用来减少频繁波动的现货价格所带来的潜在风险。剧烈波动的一次能源价格会导致传统能源机组应对现货价格波动风险的能力进一步削弱,而电力期货价格结合了市场预期,会考虑到一次能源价格变化对传统发电机组的影响,成为一次能源价格与电力价格的联动工具。与传统能源机组类似,新能源机组也需要通过电力期货对冲电力现货价格波动风险,保障机组的收益,促进新能源机组发展。

国际能源市场上,电力期货交易成果显著。2023年,欧洲能源交易所(EEX)电力期货交易电量约为日前交易电量的9.45倍,澳大利亚电力期货交易电量是用电量的6.16倍。电力期货已经成为众多国际电力企业管理风险的重要工具,电力行业主体能够通过期货市场便捷地寻找到风险对冲的交易对手,管理价格波动风险。法国电力集团、法国Engie集团、德国RWE集团、美国杜克集团等知名能源集团都曾在年报或公开资料中披露其利用电力期货管理风险。Engie披露数据显示,其在2021年已提前对2022至2030年的发电量进行了套期保值。

三、我国电力期货市场建设展望

电力期货市场的建设,有助于推动新型电力系统建设,完善电力市场体系,助力电力产业链中各企业发展,辅助政府制定电力行业发展政策,是推动电力市场发展和国家能源转型的有效推手。

从电力市场发展角度,电力期货市场作为结合电力物理特性的金融市场,建立了电力市场风险向外传导的机制,与中长期市场相互配合,实现规避现货价格波动风险、优化资源配置、提高资源流通等作用,丰富了电力市场结构,促进我国多层次电力市场体系的建设。电力产业链方面,电力期货对于产业链各个环节的企业均有较强支撑作用,将指导新能源机组的投资和建设,推动传统能源机组的升级和灵活性改造,对下游生产企业起到远期指导作用,辅助企业制定更合理的生产计划,控制电力产业链企业生产风险。

电力期货市场的建设,或将参考电力现货市场的建设历程,采用“试点先行、逐步推广”的方式,由点及面地建设、拓展我国电力期货市场。由于电力期货市场在我国电力市场中是一个全新的领域,因此,并不适宜在建设初期大规模推广,相比而言,广东更适合作为试点先行。一方面,广东作为我国电力体制改革的先行军,具有较为成熟的电力市场体系、活跃的市场主体和强力的政策支撑;另一方面,广州期货交易所落地广州,以服务绿色发展为己任,通过组建专业研发团队,已完成了全套广东电力期货合约设计。有需求、有准备,广东将是电力期货的理想试点地区。

企业管理风险方面,从电网企业看,电力期货对于电力系统的稳定发展和安全运行具有重要意义。通过电力期货价格反映的供需关系、投资者预期、市场情绪等,电网企业可以对电力市场的发展进行预测,制定相应的保供策略,确保电力供应的可靠性和连续性。从发电企业看,电力期货有助于发电企业规避现货价格风险并制定中远期发展战略。电力期货价格所具备的中远期价格指导作用,可以辅助发电企业制定发电策略,采用合理的燃料购置计划和售电计划,规避电力现货价格风险,保障企业收益。

电力期货市场是对现有电力市场的补充和完善,能够体现电能量资源的流动性,更能够体现电能量的真正价值。在电网企业和期货交易所的推动下,对电力期货的研究将不断加强,推动电力期货市场建设,助力我国完善多层次的电力市场体系。我国能源电力行业,需加强对电力期货的认知和学习,以应对电力期货市场建设完成后带来的机遇和挑战。